高卒で工場に入社した会社員が25歳までに経験したハードなライフイベントを乗り越えながら、全力で目標の資産1,000万の資産形成を達成した方法を実体験をもとに紹介したいと思います。

祖父が難病で亡くなったり、離婚裁判の資料の提出・証人などを経験したり、仕事と家庭がハードな時期で潰れずによく乗り越えたなと思います。

達成した行動手順

達成した行動手順はPDCAサイクルを回し続けたことが上手くいった理由だと思います。

P(計画)目標の設定と家計簿を付ける

前向き社畜は資産形成を始める前に、資産形成の理由と金額を設定しました。

そうするとゴールから逆算することで必要金額など、問題点が見える化できるようになりました。

自分の場合はきょうだいの将来発生するだろう学費の想定と資産1,000万の確保を目標にして、就職先を地元で給料が高い企業の求人に狙いを付けて就職活動をしました。

給料面だけで見ると失敗すると聞きますが、長期間働く前提でなければ早めに資産形成をして、転職や副業、スキルアップ、やりたいことに挑戦する手段を増やせるだろうと思って行動していました。

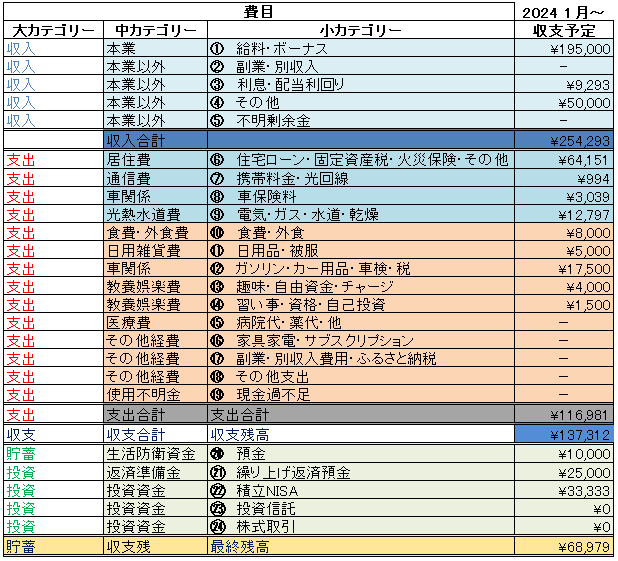

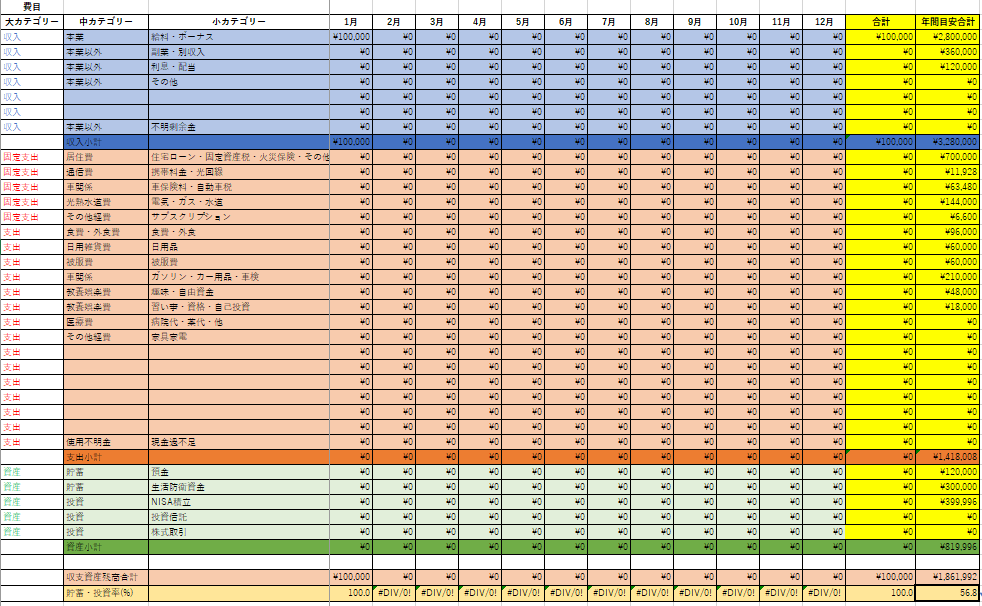

前向き社畜が実際に活用していた家計簿の項目です。

上から収入、固定支出、変動支出、資産形成の4色で分けて家計簿を入力して収支を見える化しています。

家計簿のメリットは家計の健康状態の把握、普段の生活で起こる収支の癖や改善点を見つけることができます。

資産形成をする人に必要なスキルの一つかなと思います。

-

-

資産形成で1,000万を達成した自作家計簿を公開【家計簿のExcelシート無料配布】

2025/10/12 節約

Ⅾ(行動)先取り貯蓄を始める

前向き社畜が家計簿と平行して先取り貯蓄を始めました。

当時は3万円を先取り貯蓄専用口座に自動入金をして、初めから3万円は無いものと思って生活をするようにしていました。

先取り貯蓄以下で生活することで、生活水準が低い状態で生活する習慣が身につくので無駄遣いを防ぐことに繋がりました。

Ⅽ(確認)家計簿で収支を把握して 家計簿の項目ごとに改善点を見つける

家計簿を付けて各項目ごとの収支を把握しましょう。

収支を把握して改善する目安として3か月、半年、1年間の間隔で改善する方法がオススメです。

改善方法は家計簿の全ての項目を確認して(収入・貯蓄含む)項目ごとに改善点を1つ以上出します。

問題がなさそうな項目もアイデアを出す、または何故その収支になったのかを理由を出すようにしていました。

A(改善)家計簿の項目ごとに収支を改善する

前の見出しで出た項目ごとの改善を実施していきます。

収入項目の場合は増やすために残業、配当収入の改善、副業なら車に貼る広告やフリマアプリを始めるなど、家計簿の項目ごとに改善していました。

改善した内容は後半で紹介します。

2年目以降~ P(計画)家計簿の項目と想定支出額を設定 家計簿の修正or改善

1年間、家計簿を付けて収支を改善をしていくと、次回の支出額がある程度把握できるので、各項目ごとに想定支出額を設定して2年目以降からは超えないように意識して生活しています。

超えたら理由と改善案を出します。

他にも収支の改善をしていると、既存の家計簿が使いずらくなってくるので項目を変更したりしています。

Ⅾ(行動)家計の改善後、先取り貯蓄を増やすor自己投資する

家計の改善後は先取り貯蓄の額を増やしたり、自己投資にお金を当てるようにしていました。

自己投資は投資や資格の勉強するために本やテキストの購入であったり、ブログや動画投稿をする為にパソコンの購入などをしていました。

お金を掛ければいいわけではなく、少額でも本や資格のテキストでも無駄なく活用できればベストだと思います。

金額に関わらず、使わなかったら投資の意味がないので骨の髄まで使い潰すようにしています。

Ⅾ(行動)先取り貯蓄からインデックス投資に切り替える

前向き社畜は資産500万円を達成して、先取り貯蓄から投資に切り替えました。

商業高校に在籍していたときから簿記が好きで、株式にも興味があってやりたかったので、生活防衛資金を確保して挑戦しました。

当時は積み立てNISAと、趣味で業績が良い日本の優待株をひたすら購入し続けて、長期間売却せずに保有していました。

下落してもOKくらいの気持ちで、むしろ下がっているときに良い銘柄に喜んで追加投資をしていました。

投資を始めてから目標の1,000万に到達して、資産の加速を実感しましたね。

下落して心が揺らぐ場合は、投資に比重が傾いている証拠なので、リスクの取り過ぎに気を付けましょう。

PDCAを回す 節約・投資・稼ぐの三本柱を継続して改善を続ける

達成した手順を繰り返して、節約・投資・稼ぐの三本柱を継続して改善することで25歳で目標を達成できたんだと思います。

次のページで資産ゼロから始めた家計簿や節約術、達成した考え方を詳しく紹介します。